Обзор кредитной «Карты возможностей» от ВТБ: условия, плюсы и минусы кредитки 200 дней без %

| 📝 Подача заявки онлайн | да |

| 📱 Мобильное приложение | да |

| 🔐 Личный кабинет | да |

| 🚚 Доставка карты на дом | да |

| 🔞 Возраст для получения | с 18 лет |

| 📄 Документы для получения | паспорт |

| 💳 Обслуживание карты | бесплатно |

| ⏳ Льготный период (0%) | до 200 дней |

|

См. далее

|

Преимущества и недостатки

-

Бесплатное обслуживание и выпуск карты навсегда без соблюдения каких-либо условий

-

Доставка карточки курьером прямо домой или на работу, с возможностью выбора удобной даты доставки

-

Доставка карточки курьером прямо домой или на работу, с возможностью выбора удобной даты доставки

-

Удобное мобильное приложение с возможностью контролировать финансы. В приложении есть вся информация о текущем долге, удобно зайти и посмотреть остаток доступной суммы, дней льготного периода и сумму необходимого ежемесячного платежа

-

Кэшбэк от партнеров и на траты в определенных категориях

-

Платное снятие наличных вне льготного периода. Период без процентов распространяется на любую сумму покупок, но снять в банкомате ВТБ получится только до 100000 руб. за остальную сумму свыше - комиссия 5,9% плюс 590 рублей

-

Кэшбэк. Хоть и относится к плюсам карты, но на него тоже установлен лимит получения. Максимальное вознаграждение, которое можно получить за покупки без подключения пакетов привилегий - 2000 бонусов

Требования к заемщикам

Критерии одобрения

Банк не сможет одобрить заявку на карту от заемщика, который не соответствует следующим критериям:

- Гражданство РФ;

- Наличие постоянной прописки;

- Наличие постоянного дохода и готовность его подтвердить (не распространяется на зарплатных клиентов банка).

Необходимые документы

ВТБ не требует от клиентов большое количество документов при обращении за кредитной картой. Для заявки на сумму до 300 тыс. руб. потребуется только паспорт РФ. Для получения большей суммы, помимо паспорта потребуется справка 2НДФЛ или справка по форме банка, которую можно скачать на официальном сайте.

Пенсионерам, кроме паспорта, потребуется предоставить пенсионное удостоверение и документ, с указанным размером пенсии.

Подтверждение дохода не требуется для следующих категорий граждан:

- пенсионеры, получающие пенсионные выплаты на карту банка;

- зарплатные клиенты банка;

- самозанятые, зарегистрированные в ВТБ Онлайн.

Как использовать кредитную карту от банка ВТБ

По способу использования кредитная карточка особо не отличается от дебетовой. Отличие только в том, что с дебетовой расходуются личные средства, с кредитной - деньги банка. Поэтому, она подходит как для оплаты покупок на кассе в магазинах где принимают банковские карты, так и для оплаты онлайн в интернет-магазинах.

Всем клиентам предоставляется вход в свой личный кабинет интернет-банка и в приложение ВТБ установленное на смартфоне. С помощью него легко можно отслеживать расходы по карте, а также оплачивать коммуналку, связь, интернет.

Наличные снимать с карты тоже допускается, но в пределах тарифа.

Условия использования

Лимиты по карте

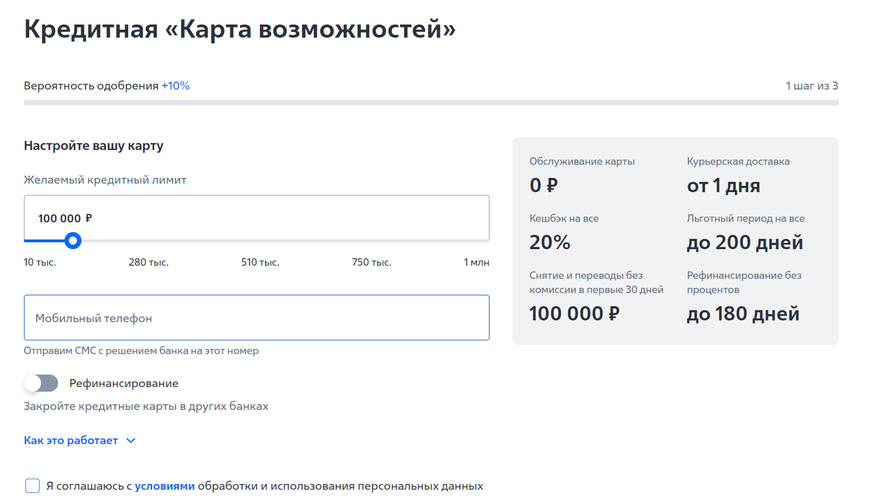

При первом оформлении, для каждого нового пользователя, банком устанавливается индивидуальная сумма кредитного лимита. Самый большой, возможный лимит, который можно получить - до 1 млн. рублей, но обычно сразу его не устанавливают. Для новых заемщиков, как правило, устанавливается лимит меньше. На его размер влияет доход и кредитная история, опираясь на которые банк и определяет какую сумму одобрить. Если ответственно подходить к внесению ежемесячных платежей и активно пользоваться кредиткой, банк в дальнейшем повысит лимит.

Снятие наличных

В первые 30 дней пользования допускается снятие наличных до 100 000 рублей без процентов. При снятии большей суммы, будет удержана комиссия. Максимум можно снять в сутки - 350 тыс. рублей.

Покупки по карте

Банк не устанавливает лимитов на покупки по карте, можно тратить все средства в пределах кредитного лимита.

Переводы на карты других банков

Часто возникает ситуация, когда необходимо перевести деньги себе на карточку другого банка или другому человеку. Это легко сделать в приложении ВТБ или личном кабинете онлайн. Следует иметь ввиду, что бесплатно можно перевести максимум 100 000 рублей в сутки. Свыше - уже взимается комиссия. Максимальный перевод не более 300 000 рублей в сутки.

Переводы на квази-кэш

Квази-кэш - не совсем стандартные покупки. К таким операциям относятся переводы на электронные кошельки, лотереи и казино, переводы в пользу букмекерских контор, оплата дорожных чеков и операции связанные с криптовалютой. Условия и лимиты на них приравниваются к снятию наличных.

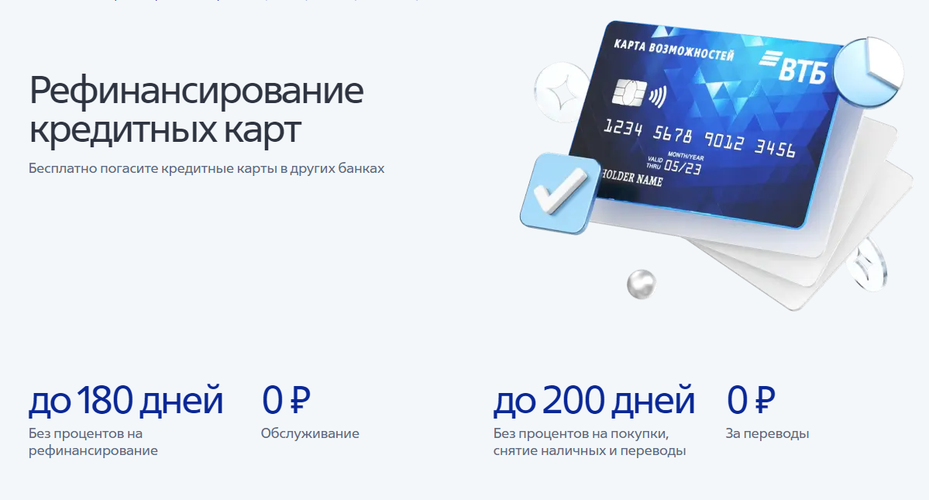

Рефинансирование кредита других банков

Накопившиеся долги по кредиткам можно выгодно закрыть с помощью “Карты возможностей” от ВТБ. Она поможет сократить платежи и не переплачивать процент другому банку. Работает это в три простых этапа:

- Для начала нужно оформить кредитную карту ВТБ с функцией рефинансирования;

- В течении 30 дней закрыть задолженность, переводом денег на кредитную карту в другом банке;

- Не позднее, чем через 90 дней нужно расторгнуть договор в другом банке.

Особенности беспроцентного периода

Как работает

Банк дает возможность пользоваться картой без процентов до 200 дней, это первоначальный льготный (грейс) период. Второй период - 110 дней. Важно успеть уложиться в грейс-период и не забывать выплачивать необходимые ежемесячные платежи по кредитке, чтобы не оплачивать задолженность с процентами. Операции, которые можно совершать в бесплатный период:

- покупки по карте

- снятие наличных в АТМ

- переводы

Если вовремя не устранить задолженность, то на покупки и снятие денег в банкомате начисляются проценты. На покупки с 31-го дня после оформления - 39,9%, на снятие наличных - 49,9%.

Советы по использованию

Несколько советов, которые помогут правильно распоряжаться картой ВТБ и не допустить переплаты из-за высоких процентов:

- Карточка даёт возможность какое-то время вообще не платить проценты за покупки, поэтому желательно использовать ее именно на неотложные траты, которые планируется закрыть в ближайшее время.

- Не стоит путать кредитку с потребительским кредитом. Если при обычном кредите ставки ниже и установлены стандартные сроки внесения платежа, то с кредитной картой всё иначе. Бесконтрольно снимать с нее денежные средства и растягивать платежи на длительное время - не самый удачный вариант.

- Желательно заранее запланировать необходимые траты и способы закрыть задолженность в ближайшее время. Тогда не придется выплачивать проценты.

- Не рекомендуется оплачивать повседневные траты на бытовые нужды кредитной картой. Как правило, покупатели легче тратят кредитные средства, чем личные, при этом увеличивая долг на карте, который все равно необходимо будет погасить.

Опции и дополнительные услуги

Бонусные программы

Сейчас очень популярны кэшбэк программы для более выгодного пользования картами. Если на дебетовых - это обычная практика, то по кредитным обычно такие бонусы не предусмотрены. Лишь несколько банков предлагают своим заемщикам не только совершить нужные покупки, но и получить за это приятное вознаграждение. Банк ВТБ не исключение, для своих новых клиентов подготовил весьма выгодное предложение - на покупки совершенные в первые 30 дней действует кэшбэк - 20%! (но не более 2000 бонусов).

Также предусмотрен кэшбэк 2% в отдельных категориях:

- Такси и транспорт;

- Супермаркеты;

- Кафе и рестораны.

За покупки у партнеров можно получить до 30% возврата бонусами. Список партнеров часто пополняется и доступен в личном кабинете ВТБ во вкладке “Мультибонус”. 1 бонус приравнивается к 1 рублю.

Страхование

Дополнительная и актуальная услуга к кредитной карточке. Подключенная опция полностью покроет задолженность, если произойдет неприятная ситуация относящаяся к страховому случаю. Стоимость услуги доступная и составляет всего 0,95% в месяц от общего долга. Страхование не будет автоматически продлеваться, если на карте отсутствует задолженность.

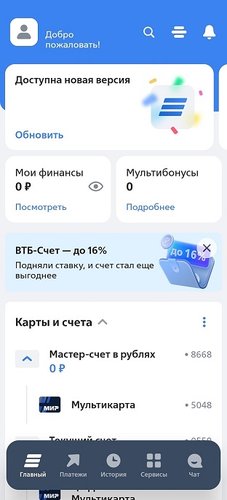

Мобильное приложение

“Весь банк - как на ладони” - этой фразой можно дословно описать мобильное приложение банка ВТБ. Прямо со своего смартфона можно управлять финансами, совершать платежи и переводы, а также полностью контролировать состояние задолженности по карте.

В приложении автоматически отображается необходимый ежемесячный платеж и количество дней до его окончания, что поможет избежать неприятных ситуаций с просрочками и комиссиями свыше.

Управление долгом и выплаты

Остаток кредитного лимита всегда можно посмотреть в приложении банка. Доступное управление долгом не только поможет избежать потратить лишнего сверх лимита, но и не допустить пропуска обязательных ежемесячных платежей. Период без процентов до 200 дней не означает, что все эти дни можно не оплачивать долг по карте. Каждый месяц вносить минимальные платежи обязательно потребуется. При пропуске этих платежей по карте - начисляется штраф. Можно хоть сколько времени вносить платеж каждый месяц, но по истечении 200 дней он уже будет с %.

Погашение кредита

Для каждого, индивидуально устанавливается дата внесения обязательного платежа, обычно она выпадает на конец месяца в период 20-25 чисел. До этой даты необходимо внести платеж следующими способами:

- в мобильном приложении ВТБ;

- в личном кабинете интернет-банка;

- перевести деньги из другого банка через систему быстрых платежей;

- внести наличные на карту через АТМ;

- внести платеж в отделении банка.

Частичное погашение

Если беспроцентный период закончился, а задолженность всё же образовалась, при отсутствии возможности внести полную сумму, рекомендуется использовать частичное погашение для снижения долга и переплат. Для этого нужно вносить сумму превышающую обязательный платёж, каждое частичное погашение приближает к полному закрытию кредита.

Пеня за просрочку платежа

В случае просрочки платежа ВТБ назначает пени в размере в день 0,1% от суммы невыполненных обязательств.

Как получить кредитную карту от банка ВТБ

В настоящее время получить карточку не составляет большого труда, для этого есть два способа доступных для каждого.

Онлайн-заявка

Оставить онлайн заявку можно по ссылке . Заполнение анкеты и необходимых данных займет не более 5 минут. Для этого не требуется специально ехать в отделение ВТБ, при заполнении формы достаточно указать удобное время и адрес, курьер привезет карточку бесплатно. Это самый простой и удобный способ.

Посещение отделения

Бывают ситуации, когда невозможно получить карту курьерской доставкой. Например, если вы живете за пределами города, куда не попадает зона доставки или предложенное время встречи неудобно. В таком случае можно самостоятельно забрать свою карточку из отделения ВТБ. Для этого при заполнении анкеты по ссылке, укажите ближайшее к вам отделение.

Получение и активация карты

Доставка карты

В заранее определенное время, курьер привозит карту по указанному адресу. Предварительно, банк направляет СМС с напоминанием о встречи за день и в день доставки. При себе обязательно необходимо иметь паспорт. Курьер - тот же самый сотрудник банка, как и в отделении, только мобильный. Он сверит данные, предоставит необходимые документы и выдаст на руки карту в сейф-конверте.

Активация через приложение или банкомат

После получения карточки ее необходимо активировать. Это не сложно сделать двумя способами:

- В приложении банка. После активации в приложении можно сразу оплачивать интернет-покупки и совершать платежи. Здесь же можно поменять PIN-код предоставленный банком на новый.

- В банкомате ВТБ. Для этого потребуется вставить карту в АТМ и набрать PIN-код, для активации достаточно запросить баланс.

Вывод

Сопоставив все плюсы и минусы можно подвести итог, что “Карта возможностей” от банка ВТБ является удобным и выгодным финансовым инструментом:

- Она выручит до зарплаты;

- Поможет совершить долгожданную или экстренную покупку;

- Покроет долг по другим кредитам и сократит долговую нагрузку.

При грамотном использовании, карта не только поможет в трудный момент, но и принесет дополнительную выгоду в виде кэшбэка. Ведь если погасить долг в беспроцентный период - банк не станет начислять проценты, а кэшбэк начислит.

О банке ВТБ

Информация о банке

ВТБ крупнейший российский банк предоставляющий финансовые услуги для физических и юридических лиц, а также для самозанятых.

История и достижения

ВТБ банк был учрежден в 1990 году. В 2023 году его клиентами являются более 17 млн физических лиц и более 1 млн юридических. Банк ведет активную экологическую политику в защиту окружающей среды и является инициатором нескольких экологических проектов с регулярным финансированием. Является организатором собственного благотворительного фонда “ВТБ Страна” по нескольким направлениям.