Обзор брокера ВТБ Мои Инвестиции

| 🏢 Брокерская компания | ВТБ Мои Инвестиции (ПАО Банк ВТБ) |

| 🌐 Официальный сайт | https://www.vtb.ru/personal/investicii/ |

| 📍 Юридический адрес | 191144, г. Санкт Петербург, Дегтярный переулок, д. 11, литер А |

| 📞 Контакты и режим работы службы поддержки | Онлайн-чат в приложении ВТБ Мои Инвестиции 8-495-797–93–48 (техподдержка, режим работы – пн-пт. 09.00-02.00 по МСК) 8-800-333–24–24 (круглосуточная клиентская поддержка) Электронная почта [email protected] |

| 🗣️ Языки интерфейса | Русский |

| 🖥️ Торговые терминалы | Online-Broker, QUIK Android, QUIK,, WebQUIK, мобильное приложение ВТБ Мои Инвестиции, iQUIK/iQUIK-HD |

| 🏷️ Стоимость пользования торговым терминалом | Предоставляется бесплатно |

| 💰 Минимальный депозит | Не установлен |

|

См. далее

|

Преимущества и недостатки

-

Надежность. Брокерские услуги предоставляют с 2003 года – на базе банка с государственным участием

-

Быстрое открытие счета

-

Широкий выбор финансовых инструментов

-

Низкие комиссии

-

Много аналитических сервисов и обучающего контента

-

Временные ограничения за пополнение с карт других банков. Платежи доступны только с 10.00 до 18.30 по МСК. И только по будням.

-

Техподдержка. Не все специалисты саппорта компетентны.

-

Маржинальное кредитование активируется автоматически.

-

Санкции ряда зарубежных стран

История

ВТБ Мои Инвестиции – инвестиционное подразделение государственного банка ВТБ.

Еще до появления у ВТБ собственного инвестнаправления банк предлагал маклерские услуги: выступал торговым посредником на рынке Forex.

Несмотря на то, что ЦБ дал “добро” ВТБ на осуществление брокерской деятельности еще в далеком 2003-м, инвестиционное направление стали активно развивать только в 2016-м. А все – потому, что в 2013-2015 гг. финансовое положение банка серьезно “пошатнулось”. По итогам 2014-го прибыль сократилась в рекордные 126 раз. Правда, государство быстро пришло на помощь и позаботилось о состоянии банка. Результат вполне предсказуем – в 2016-м прибыль ВТБ выросла в 31 раз, и компания задумалась о новых точках роста. Одной из них и стал брокерский бизнес.

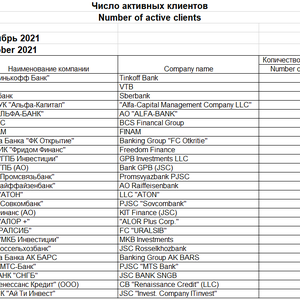

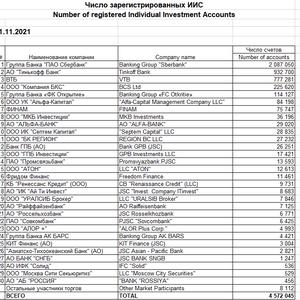

Сегодня ВТБ входит в пятерку лидеров МосБиржи. На октябрь 2021 г. – занимает:

- 2-е место по количеству активных клиентов.

- Третье – по количеству открытых ИИС.

- Четвертое – по объему клиентских операций.

Лицензия

ВТБ Мои Инвестиции имеет лицензию на осуществление брокерской деятельности № 040-06492-100000 (25.03.2003 г.). Подлинность документа подтверждает информация на сайте Центробанка :

Награды

Брокер ВТБ Мои Инвестиции удостоен множества престижных наград:

- “Лучший инвестиционный банк” по версии международного финансового издания Global Finance .

- Победитель номинации “Инвестиции и коммерция” в рамках премии “Золотое приложение 2020” .

- “Лучший брокер-2020” по мнению Московской Биржи .

- “Лучшая брокерская компания России” по версии НАУФОР .

- “Лучший брокер в России” по версии Invest Heroes .

Продукты компании

Биржевые инструменты

Инструменты биржи СПБ и МОЕХ (5 000+) доступны всем инвесторам. Это:

- акции (компаний РФ, зарубежные );

- облигации (корпоративные, государственные, муниципальные);

- еврооблигации;

- валюта ;

- биржевые фонды (ПИФы и ETF); но есть исключения ;

- инструменты срочного рынка – опционы и фьючерсы.

Возможности для клиентов со статусом квалифицированного инвестора намного шире. Им доступны 10 000 + инструментов внебиржевого рынка (акции, бонды, деривативы, структурные продукты). ВТБ дает доступ на ведущие мировые биржи: LSE,Hong Kong Stock Exchange, NASDAQ, NYSE, XETRA.

IPO

ВТБ принимает заявки на участие в IPO и вторичных размещениях акций. Но только на МосБирже. И исключительно для квалифицированных инвесторов. Подробные условия – здесь .

По количеству доступных публичных размещений брокер однозначно проигрывает Finam и Freedom Finance.

Торговая платформа

Для работы на финансовых рынках у брокера есть 4 торговых системы:

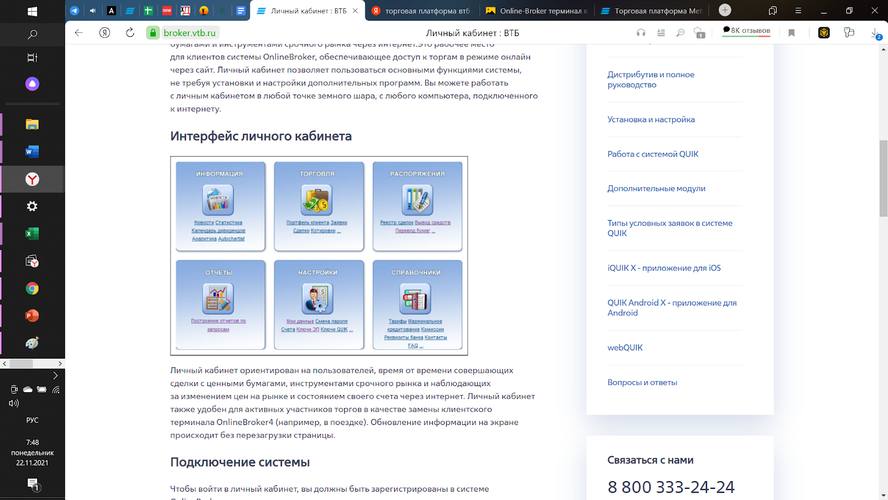

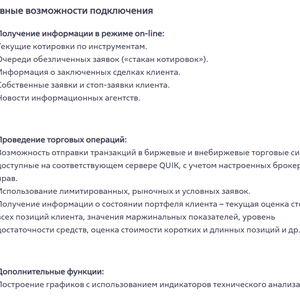

1. Веб-версия – Online-Broker. Он же – личный кабинет в системе ВТБ Мои Инвестиции. Подробный гайд по работе с сервисом дают здесь . Из плюсов – собственная платформа брокера запускается в любом браузере. Скачивать дополнительный софт не нужно. Платформа предоставляет возможности классического торгового терминала + аналитические материалы от экспертов ВТБ.

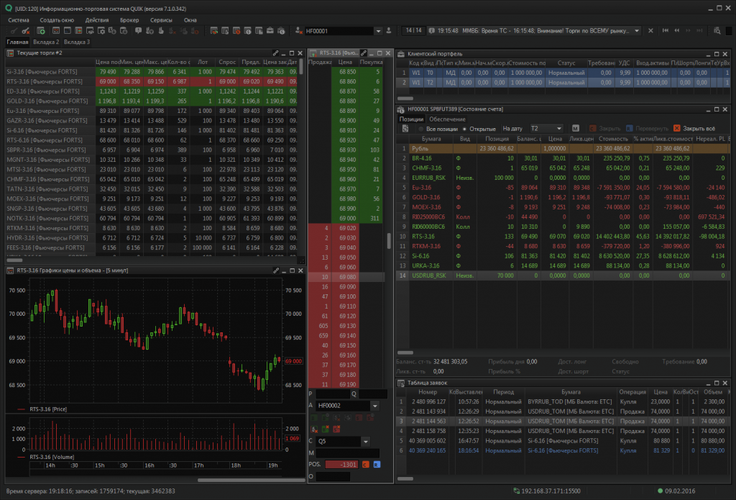

2. Система QUIK – для доступа к отечественным биржевым площадкам. Трейдеры получают инструменты для работы на фондовом и срочном рынках. Из плюсов – интеграция с базами данных, архивами и системой теханализа. Плату за терминал и подключение брокер не взимает. Есть версии QUIK X для iOS и Android .

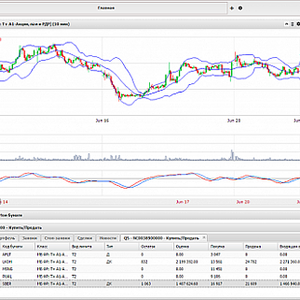

3. Система webQUIK – полноценный терминал для работы в браузере. Без скачивания приложения.

4. Мобильное приложение ВТБ Мои Инвестиции.

Как позиционирует платформу сам брокер:

Отзывы на приложение довольно противоречивые. Клиенты отмечают зависания и часто всплывающие уведомления о технических работах (в принципе, как и в приложении банка ВТБ).

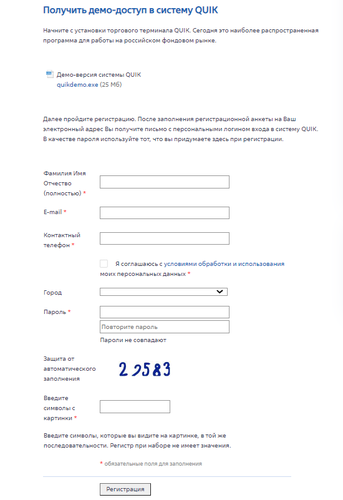

Демо счет

Чтобы клиенты могли оценить преимущества торговых платформ, брокер предлагает демо-доступ к терминалам iQUIK/iQUIK-HD/QUIK/QUIK Android/WebQUIK. С возможностью торговли не только на фондовой, но и на срочной/валютной площадке МосБиржи.

Режим демо-торговли доступен и в мобильном приложении ВТБ Мои Инвестиции. Все очень просто:

- Скачиваем приложение. Выбираем “Деморежим. Хочу попробовать” на стартовом экране.

- Заполняем небольшую анкету. Получаем логин для доступа к системе и заходим в личный кабинет.

Тарифы и условия торговли

Своим клиентам брокер предлагает 6 тарифных планов. Пакеты отличаются услугами и доп. возможностями. Для удобства тарифные планы делят на категории – “Базовые”, “Привилегия”, “Прайм”.

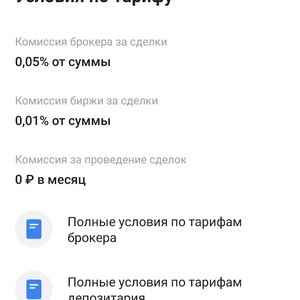

- Что однозначно заслуживает внимания – при открытии счета брокер автоматически активирует пакет “Мой онлайн”. Это бесплатный, самый простой тариф с комиссией 0,05% за сделку. Кстати, действующие клиенты на этот тарифный план также могут перевестись.

- В семейство базовых тарифов входит “Профессиональный стандарт”. В зависимости от того, сколько трейдер торгует, комиссия будет “плавать” от 0,015% до 0,0472%.

- Пакет “Привилегия” представлен планами “Мой онлайн привилегия” и “Профессиональный привилегия”. Из плюсов – бесплатная аналитика и возможность проведения сделок без комиссий с некоторыми ценными бумаги. Этот тариф при открытии счета подключат автоматически, если у клиента есть пакет “Привилегия” (речь о банковском обслуживании).

- Тарифы пакета “Прайм” – “Мой Онлайн прайм” и “Профессиональный прайм” у брокера ВТБ считаются премиальными и адаптированы под профессиональных трейдеров. Из плюсов – более низкие комиссии на сделки с российскими бумагами.

Подробные условия – в таблице:

Что интересно:

- Вне зависимости от того, какой тарифный план подключен у клиента, покупать некоторые фонды и ОФЗ-н разрешают без комиссии. Подробнее – здесь .

- Комиссия за контракт на срочном рынке – фиксированная – 1 руб.

- За сделки на биржевом рынке удерживают комиссию в 0,15% от суммы сделки.

А вот условия для покупки валюты лотом менее 1 000 у.е. совсем непривлекательные. Если инвестор приобретает менее 50 лотов, комиссия за каждый обойдется, внимание … в 50 рублей. Покупаем 10 долларов за ≈75 руб. и 500 руб. платим в виде комиссии. Очень невыгодно. С таким подходом легче обменять валюту в кассе банка.

Маржинальное кредитование

Маржинальное кредитование (оно же – необеспеченные сделки) – это когда трейдерам предлагают взять у брокера в долг, под процент. А затем – купить акции или любые другие инструменты, если денег на брокерском счете не хватает.

- Кредитное плечо в ВТБ подключат автоматически – как только вы откроете брокерский счет. Его размер будет зависеть от суммы на брокерском счете, уровня риска самого инструмента, который инвестор хочет купить. Ставки риска по разным инструментам можно посмотреть тут .

- В залог брокер возьмет активы – те, которые уже есть на брокерском счете. Подойдут не все, а только ликвидные инструменты из списка .

- Маржинальное кредитование в течение торгового дня предоставляют бесплатно. Открыли сделку и закрыть ее на одной сессии – платы не будет.

- Если клиент занимает деньги на следующий торговый день (т.е. переносит позицию), предусмотрена плата за пользование займом. Подробнее – в таблице:

Будьте внимательны: с маржинальным кредитованием у ВТБ все не так просто, как кажется. Трейдеры жалуются, что о маржин-коллах брокер не предупреждает, и в маржу может “загнать” просто так (например, если денег на момент списания комиссии на счете не хватит).

Открытие и закрытие счета

Какие варианты открытия счета предлагает ВТБ? Присоединиться к брокерскому обслуживанию можно:

- В офисе. Достаточно посетить любой офис банка ВТБ – с паспортом. Найти ближайшее подразделение можно здесь .

- В мобильном приложении ВТБ Мои Инвестиции. Вариант подходит для тех, кто еще не является клиентом банка. Процедура займет 5-10 минут – очень быстро и удобно.

- В онлайн-банкинге ВТБ-Онлайн (через интернет) – в разделе “Инвестиции”. Подходит для держателей дебетовых и кредитных карт банка.

В любом случае: если дебетовой карты ВТБ нет, новому клиенту придется оформить пластик. А все потому, что средства со счета разрешают выводить только на него. Не очень удобно – трейдеров вынуждают обслуживаться в банке ВТБ.

Давайте посмотрим, как происходит открытие счета через приложение ВТБ Мои Инвестиции:

- Скачиваем софт на iOS или Android .

- Открываем приложение. Выбираем “Открыть брокерский счет. Стать клиентом”.

- На экране появляется запрос. Нажимаем “Продолжить открытие”, если карты ВТБ еще нет. Если карта ВТБ выпущена, можно перейти в ВТБ Онлайн и продолжить открытие счета через него (этот вариант рассмотрим ниже).

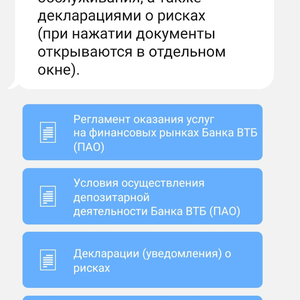

- Система подсказывает, что для открытия счета понадобится СНИЛС/ИНН и российский паспорт. Внимательно читаем условия обработки персональных данных и нажимаем кнопку “Начать”.

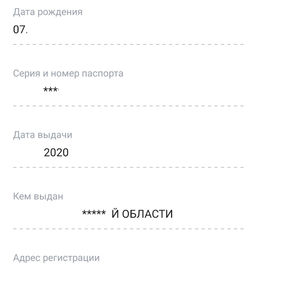

- Затем, в режиме всплывающих вопросов в чате, заполняем личную информацию. Спрашивают ФИО, пол, номер мобильного телефона (вводите корректный, это логин для входа в мобильное приложение!) и почту. Далее – указываем серию и номер паспорта.

- Чтобы завершить открытие счета, подписываем соглашение об электронном документообороте. Нажимаем “Подписать” и указываем проверочный код, который придет в сообщении СМС.

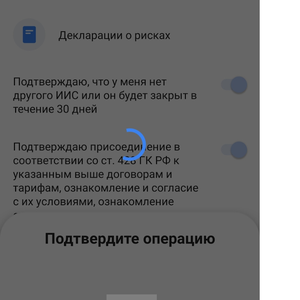

- Затем – подписываем дополнительные соглашения. Это условия и правила тарифа, регламент оказания услуг, декларации о рисках. Все аналогично – нужно ввести СМС-код.

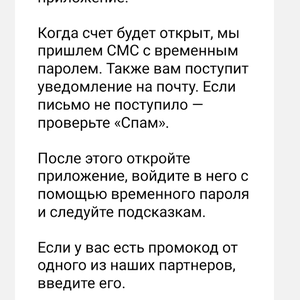

- Все готово: когда счет откроют, в СМС отправят письмо с временным паролем для входа в аккаунт. Останется авторизоваться в ВТБ Мои Инвестиции, сменить пароль и следовать подсказкам на экране.

Вот так легко, прямо из дома, можно открыть ИИС у брокера ВТБ. Но посетить офис потом все же придется – получить дебетовую карту.

Для действующих клиентов все еще проще:

- Система перенаправит вас в ВТБ Онлайн, где останется внимательно проверить свои данные и нажать кнопку “Продолжить”.

- А затем – выбрать тарифный план – “Перейти к подтверждению” – активировать запрос кодом из СМС.

- Если все успешно – на экране появится сообщение “Мы приняли вашу заявку”. В ближайшее время счет откроют. Вы получите уведомление по СМС и e-mail.

Ведение счета

Счета на тарифах “Мой онлайн”, “Мой Онлайн Привилегия”, “Мой Онлайн Прайм” и “Профессиональный прайм” ведут бесплатно – вне зависимости от количества сделок и оборота.

На тарифах “Профессиональный стандарт” и “Профессиональный привилегия” предусмотрены комиссионные за расчеты по операциям с ценными бумагами – 150 руб./мес. (если была хотя бы одна сделка). Если операций не было – 0 руб./мес.

Пополнение счета

Внести деньги на брокерский счет разрешают:

- Со счета в банке ВТБ – на любую сумму.

- С банковской карты любого другого банка. Есть лимит: в течение месяца внести больше 600 000 руб. не получится. Минус – сейчас пополнение с карт других банков доступно только с 10.00 до 18.30 по МСК. Да еще и по будням.

- По реквизитам – со счета в другом банке. Не забывайте, что реквизиты для пополнения счета в рублях, евро и долларах, – разные.

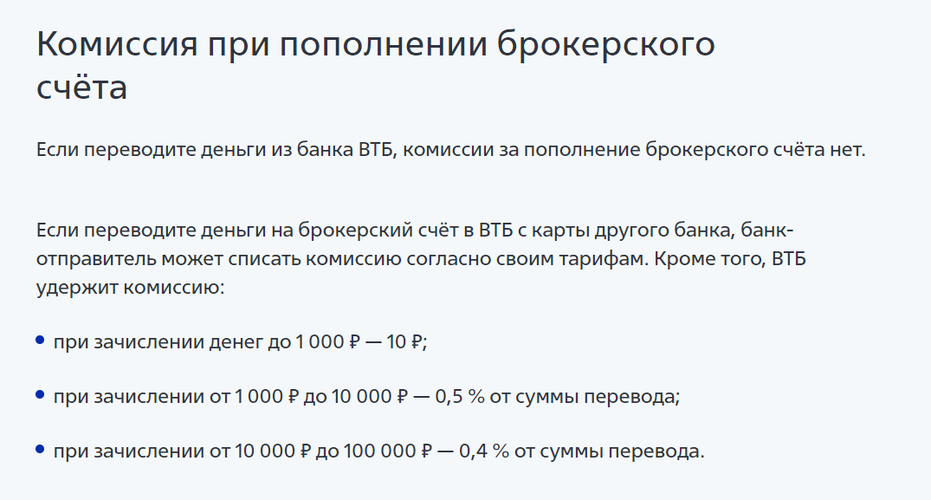

При пополнении с карт других банков спишут комиссию:

При пополнении через ВТБ Онлайн деньги зачисляются моментально. При переводе по реквизитам сумма может “зависнуть” на несколько рабочих дней.

Вывод средств

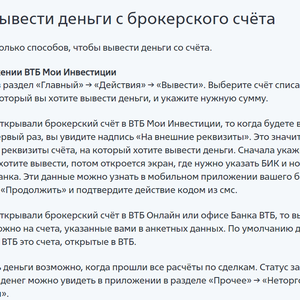

Сделать вывод средств можно на карту. И только на карту ВТБ без ограничений по сумме.

На официальном сайте брокер дает подробную инструкцию:

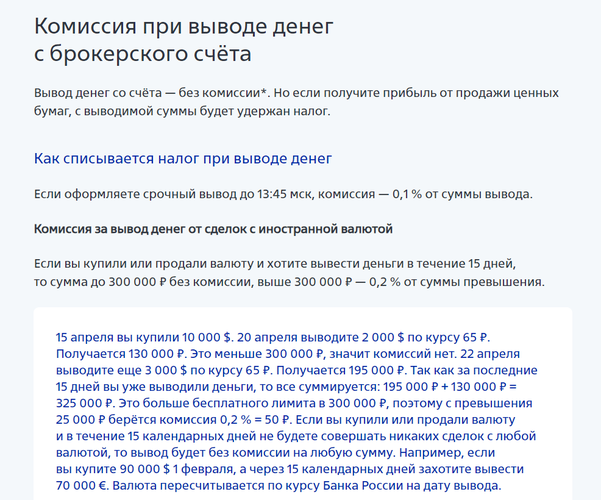

В правилах вывода средств указано:

Налоги

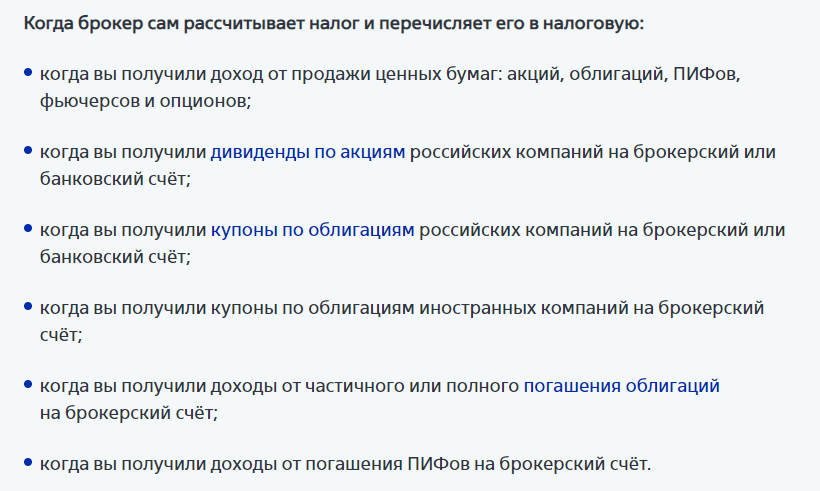

ВТБ имеет статус налогового агента. А значит – в большинстве случаев сам и рассчитает, и оплатит налог за клиента:

В каких случаях разбираться с налоговой придется самостоятельно?

Санкции

В конце февраля 2022 года США ввели против ВТБ блокирующие санкции — включили банк в SDN-лист. Также ВТБ находится под блокирующими санкциями множества юрисдикций. Активы и средства ВТБ на территории стран Евросоюза и США заблокированы, а резиденты не могут совершать сделки и операции c ВТБ. Санкции касаются и «дочек» банка с долей более 50%.

Из-за санкций клиенты брокера ВТБ больше не могут торговать иностранными ценными бумагами и получать дивиденды и купоны от зарубежных эмитентов. По этой причине ВТБ Мои Инвестиции перевели иностранные бумаги своих клиентов к другим брокерам. Среди них брокеры РСХБ и Альфа-Банка (который позже также попал под блокирующие санкции и позволил клиентам самим выбрать брокера для перевода иностранных бумаг).

Вывод

ВТБ Мои Инвестиции – известная компания на базе государственного банка. За последние годы брокер сильно продвинулся вперед и из инвестиционного отдела банка превратился в одного из ведущих игроков финансового рынка.

У ВТБ есть три пакета тарифов, каждый из которых подойдет разным группам клиентов. Чем активнее торговля – тем выгоднее комиссии. Отдельного внимания заслуживает выбор финансовых инструментов. Линейка ВТБ не ограничивается акциями с Московской Биржи (как, например, у другого “государственного” брокера – Сбер Инвестиции). Клиенты получают доступ к СПБ Бирже, еврооблигациям, долларовым фондам, IPO, структурным облигациям и SPO.

Но свои минусы тоже есть. Некомпетентная поддержка, огромная комиссия за покупку валюты до 50 у.е, постоянные сбои в работе мобильного приложения накладывают негативный “отпечаток” на плюсы компании. Перед тем, как создавать брокерский счет, рекомендуем поработать с ВТБ в демо-режиме.

Отзывы клиентов ВТБ Мои Инвестиции

брокере ВТБ Мои Инвестиции